現状、自身での運用は個別株のみです。

個別株を3年やって、ETFの優位性を身にしみて感じ始め、そろそろETF始めます。

まずは、ETFってどんなものがあるか調べてみることにしました。

ETFの候補

基本のVOOを含め、いろんな指標のものを候補に上げてみました。

以下7銘柄がピックアップした候補です。名前でサクッと選定しました。

【候補銘柄】

ETF概要

項目(横ライン)毎に数値が高いほうから色濃くしています。

経費率は、ここまで低いとあまり気にしなくても良いか。

配当利回りだけ見ると、VYMですが、もうちょっと中身をみてみます。

銘柄の回転率は結構差があるんですね。良し悪しはわかりません。

銘柄の回転率は結構差があるんですね。良し悪しはわかりません。

セクタ構成

銘柄(縦ライン)毎に数値が高いほうから色濃くしています。セクタ比率の特徴がわかるかと。

全体見渡して、テクノロジーセクタが一番比率高いですね。今はそういうもんか。

VYMは、高配当ということで、生活必需品、エネルギーの比率が高い。VIGでエネルギーセクタが0%というのが、今の流れですかね。

こうしてみると、VOO、VTIはバランスとれています。

せっかくETFにするなら、VOOかVTIは、やはり基本ラインとして持ってたほうが良さそうですね。

候補に挙げたETF毎に構成上位10銘柄を表にまとめました。

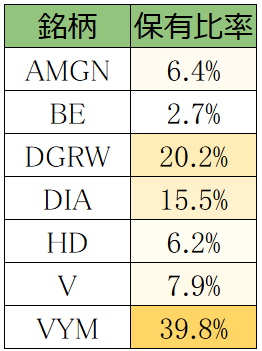

個別株で運用中の保有銘柄を緑色にしています。

VOO、VUG、VTIの上位銘柄は共通していますね。指数を引っ張っている銘柄だからそうか。こうしてみると、現状の自身のポートフォリに、上位銘柄が含まれていません。うーん。

こうしてみると、VOO、VTIはバランスとれています。

せっかくETFにするなら、VOOかVTIは、やはり基本ラインとして持ってたほうが良さそうですね。

上位10銘柄

個別株で運用中の保有銘柄を緑色にしています。

VOO、VUG、VTIの上位銘柄は共通していますね。指数を引っ張っている銘柄だからそうか。こうしてみると、現状の自身のポートフォリに、上位銘柄が含まれていません。うーん。

リターン

年度ごとのリターンです。

年度(横ライン)毎に数値が高いほうから色濃くしています。

年度(横ライン)毎に数値が高いほうから色濃くしています。

年度毎の比較で、リターンががよい銘柄は色が濃いという見方です。全体的に色が濃い銘柄がリターンが好調な銘柄です。

各年度の市場状況を知らないので、なんとも言えませんが、VYMは他銘柄が落ち込んでいるとき、相対的に強そうですかね。セクタ比率的に、生活必需品、ヘルスケアの比率が高いからか?

こうなると、VOOかVTIを基本にVYMも組み合わせるのもよいか。

しかし、ここ数年のVGTはやはり強いですね。VOOかVTIを基本に、特徴的なVGTを加えるのもよいか。迷ってきたぞ。

こうなると、VOOかVTIを基本にVYMも組み合わせるのもよいか。

しかし、ここ数年のVGTはやはり強いですね。VOOかVTIを基本に、特徴的なVGTを加えるのもよいか。迷ってきたぞ。

グラフにしてみました。

よくわかりませんが、概ね市場状況に沿っているので、リターンが悪い年はどれも悪いです。もうどれでもいいか。。

価格推移

2010年からの価格推移をグラフ化しました。

価格は、月初の営業初日の価格を採用しています。

2020年3月のコロナ暴落すごいですね。その後の回復も。

2010年10月を起点として、価格の倍率をグラフ化しました。

100%で2倍となる表し方です。

2020年3月のコロナ暴落からの回復は、情報技術のVGTのぶっちぎりです。

次点で、グロースのVUG。VOOとVTIは、ほぼ重なっており、10年で200%(3倍)になっています。十分じゃないでしょうか?

これみると、VOOかVTIを基本として、VGT、VUGを加えるか?配当込だとVYMもよいのか?おじさんだから、老後のキャッシュフローとしてのVYMは捨てがたい。

更に迷ってきました。

配当

表の下側に2012年→2019年の配当金の倍率を出してみました。

配当利回りが低いVGTは成長セクタだけあって、配当の増配率が高いのか、3.3倍でトップです。でもVOOも2.3倍で検討しているんですよね。

高配当のVYMは倍率が低めです。高配当銘柄は増配率も低い傾向があるので納得。

VUGはなぜか低いですね。ちょっと以外だったのが、連続増配のVIGが最下位の1.5倍でした。連続増配しているけど、増配率が低いということでしょうか?

増配率出してみないとわからないな。これは。

増配率

年度(横ライン)毎に数値が高いほうから色濃くしています。

色が濃い銘柄は増配率が高い傾向にあります。

いやー流石のVGT。成長セクタは増配率も高い!

ただ、ここでもVOOは検討している。やっぱり、VOOは基本銘柄として押さえておくべきか。

なんか、グロースのVUGは、増配率低いですね。なんでだろ?

増配率推移のグラフです。銘柄多くて傾向がよくわかりません。

増配率推移のグラフです。銘柄多くて傾向がよくわかりません。

ま、VGTが突出しているということで。

まとめ

結論としては、、、、VOOかなと思います。

なんか、当たり前の結果に落ち着いたかと思います。でも基本は大事ですよね。

増配のVIGは期待していたのですが、価格上昇率、増配率ともにVOOに劣後している。対象外とします。

あともう一銘柄を、VYMかVGTか?40代のおじさんなので、リタイヤ後のキャッシュフローとしての配当はできるだけほしい。

理想はVGTでキャピタルゲイン伸ばして、リタイヤするころに、売って高配当に切り替えか?

そんな器用なことできそうにないので、やっぱりVYMかな。

でもVGTも捨てがたい。

ということで、

基本:VOO(S&P500)

サブ:VYM(高配当) or VGT(情報技術)

を、一旦の解とします

手始めに来年からVOOを買い進めます。

サブについては、しばらく今回の結論を寝かせておいて、来年また考えてみます。

コメントを投稿